티스토리 뷰

목차

노후 자금 10억 만들기 은퇴 준비 전략 ISA, IRP, 연금저축

📌 2045년 기대수명 90세 시대… 은퇴 후 30년 준비해야

강창희 행복 100세 자산관리연구회 대표는 노후 준비는 사회 초년생 때부터 시작해야 한다고 강조합니다. 2045년 MZ세대의 은퇴 시점(1985년생 기준 60세)이 되면 기대수명은 90세에 달할 것으로 예상되며, 은퇴 후 30년간 안정된 생활을 유지하려면 최소 10억원 이상의 노후 자금이 필요합니다.

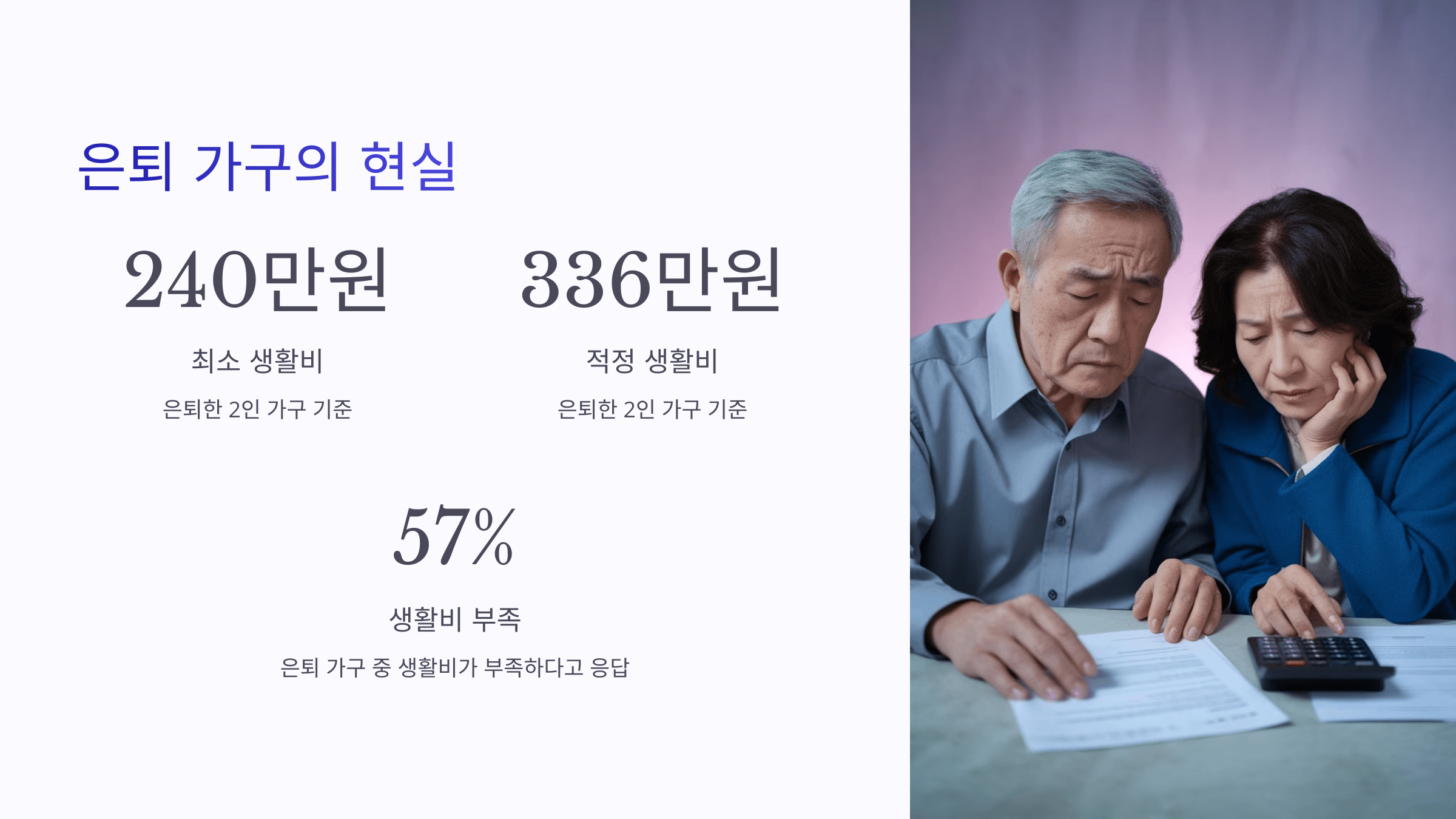

💸 은퇴 가구의 현실: 월 생활비 부족 ‘57%’

통계청이 발표한 2024년 가계금융복지조사 결과에 따르면 은퇴한 2인 가구의 월 최소 생활비는 240만원, 적정 생활비는 336만원입니다. 그러나 이를 충당하는 데 부족하다는 응답이 57%를 넘었습니다.

| 매우 부족하다 | 19.7% |

| 부족하다 | 37.3% |

| 보통이다 | 32.5% |

| 여유 있다 | 8.1% |

| 충분히 여유 있다 | 2.4% |

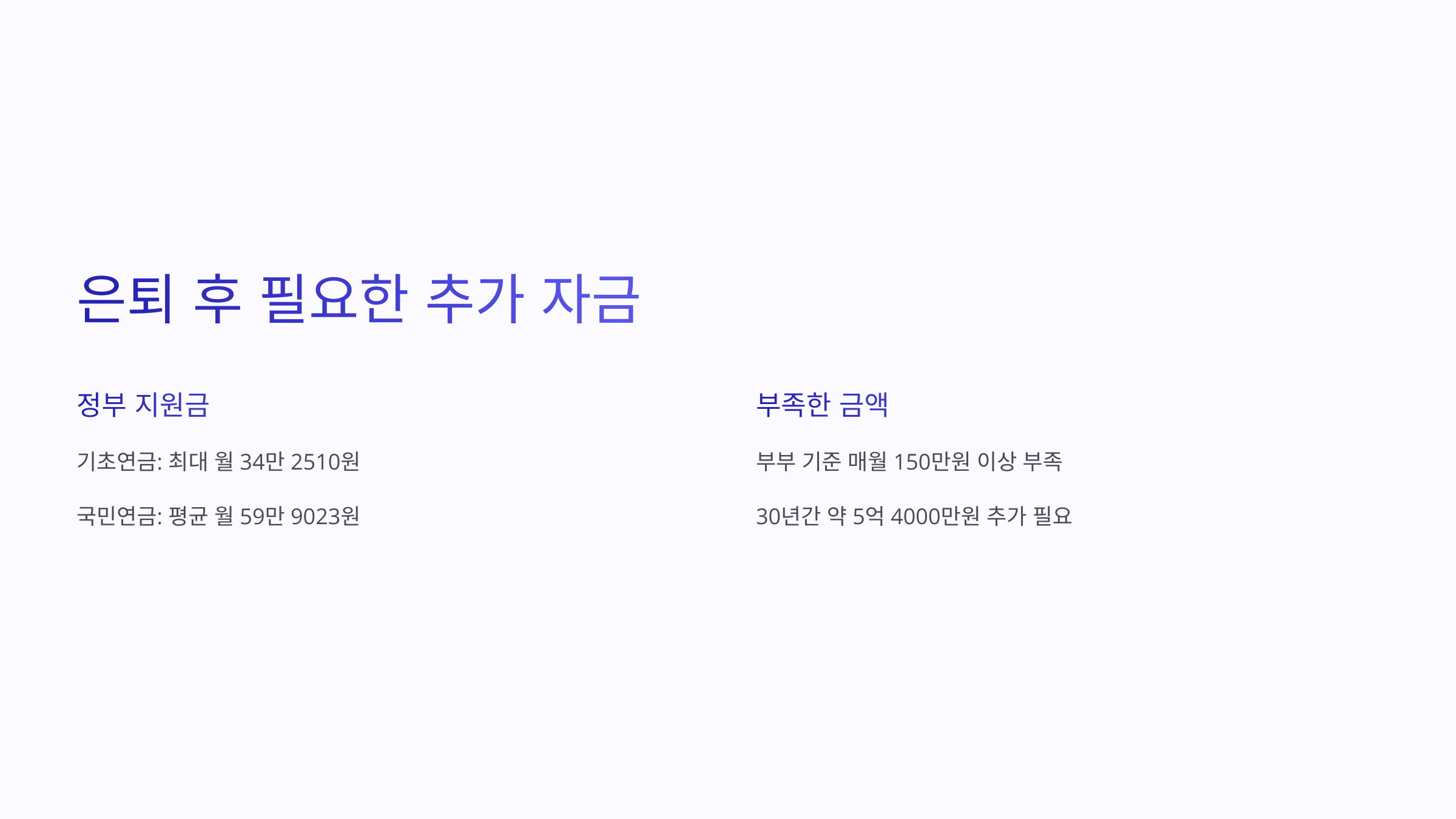

🧮 은퇴 후 필요한 노후 자금은 얼마일까?

정부의 기초연금(최대 월 34만 2510원)과 국민연금(평균 월 59만 9023원)만으로는 적정 생활비(336만원)에 턱없이 부족합니다. 부부 기준으로 보면, 은퇴 후 매월 150만 원 이상 부족하며, 이를 30년간 유지하려면 노후 자금은 약 5억 4000만원이 추가로 필요합니다.

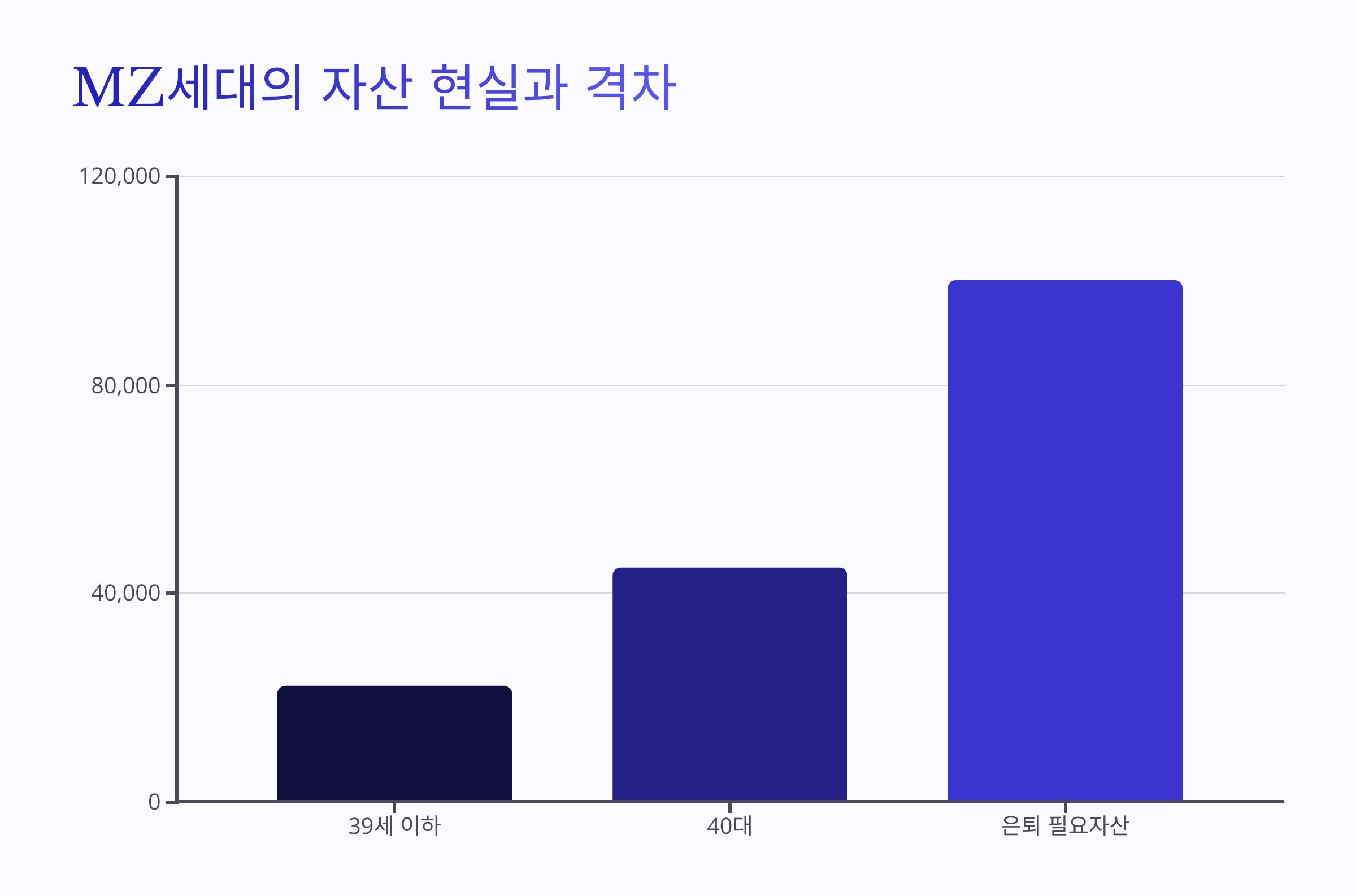

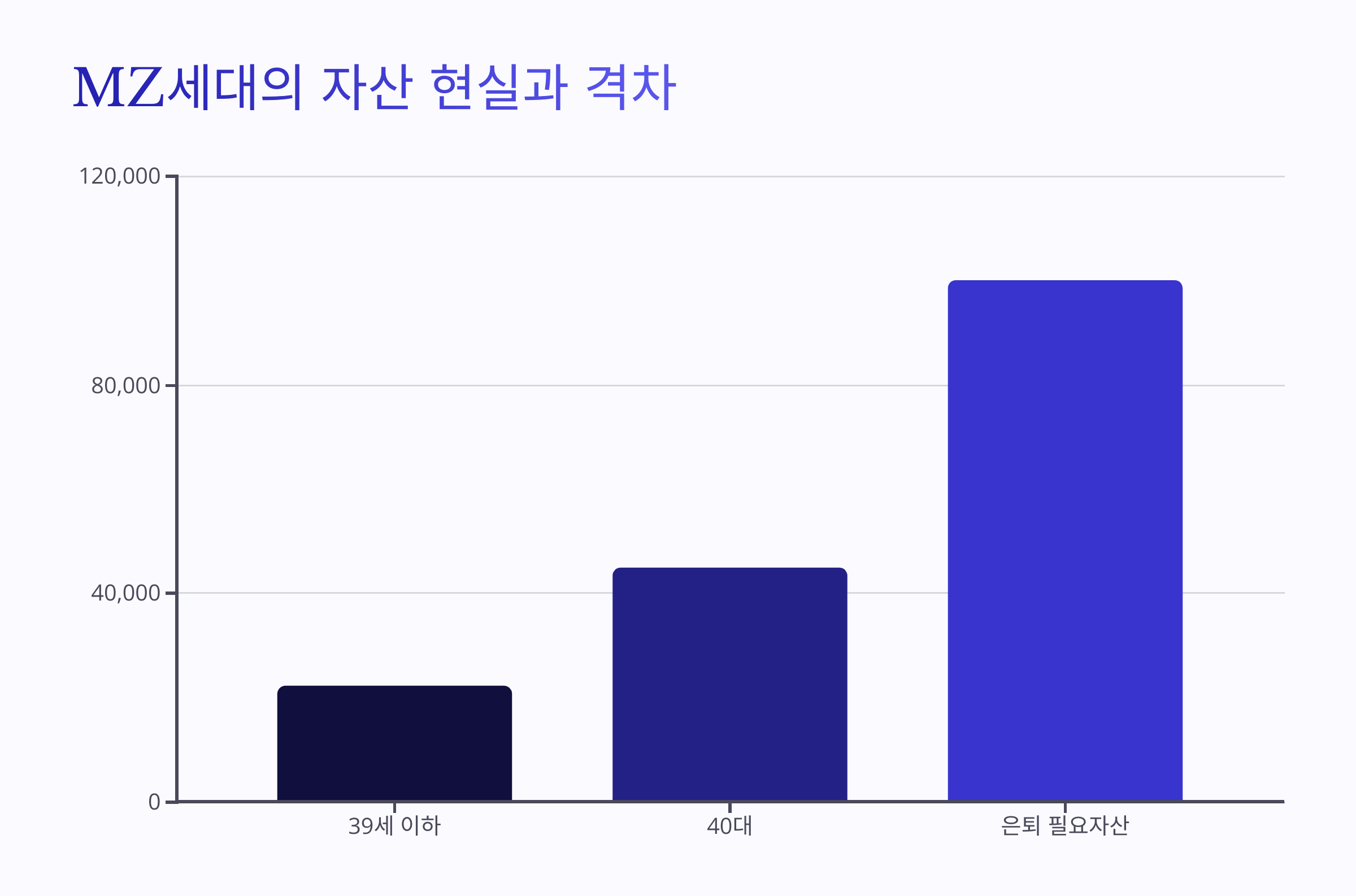

💼 MZ세대의 자산 현실과 격차

40대 이하 가구의 평균 순자산은 다음과 같습니다.

| 39세 이하 | 약 2억 2158만 원 |

| 40대 | 약 4억 5064만 원 |

하지만 은퇴 전까지 5억~8억원의 추가 자산이 더 필요하다는 계산이 나옵니다. 여기에 1인 고령가구의 증가(2045년 463만 가구 예상)까지 고려하면 MZ세대의 은퇴 준비는 더욱 중요해지고 있습니다.

노후 대비 자산 포트폴리오 전략

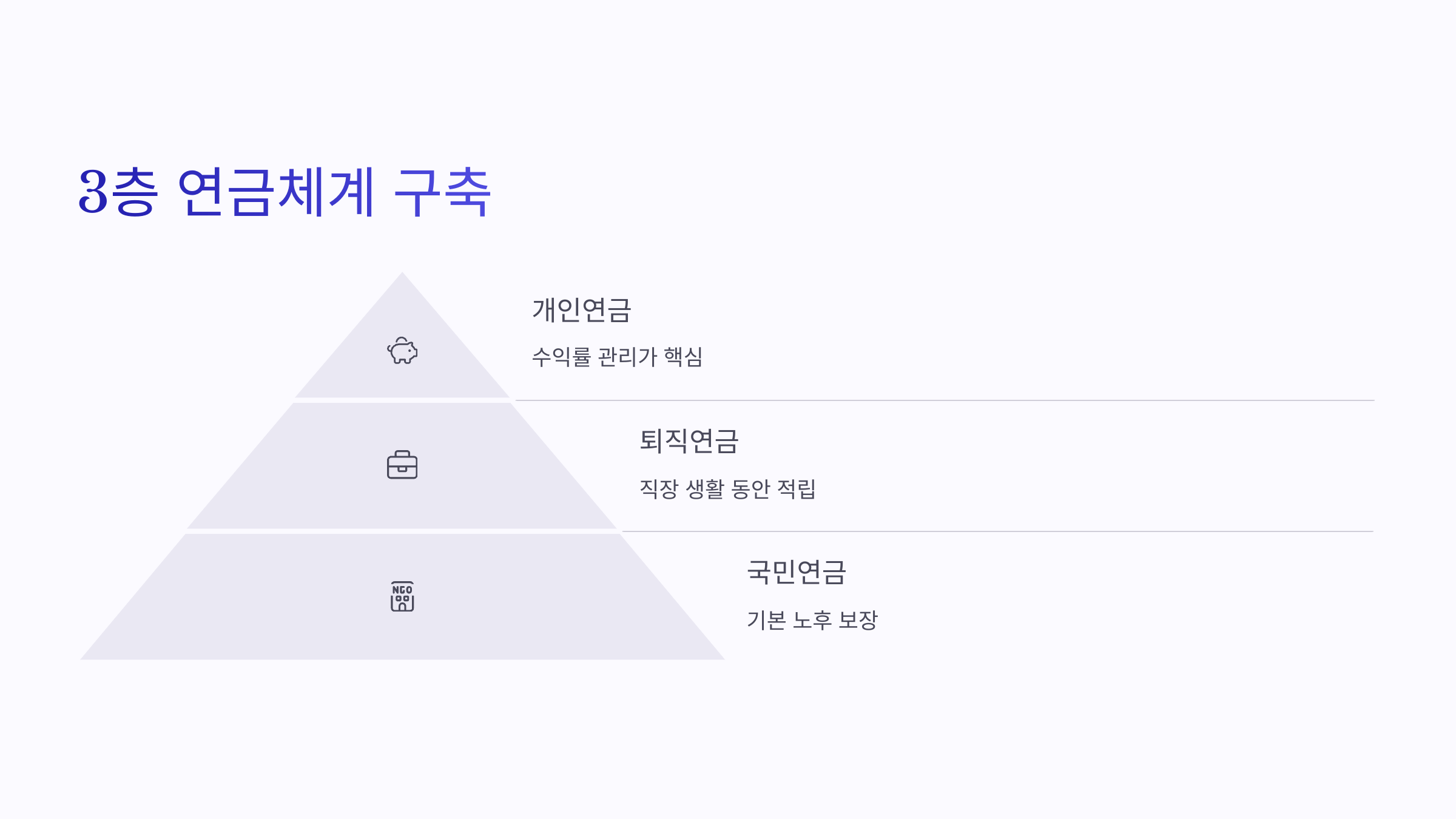

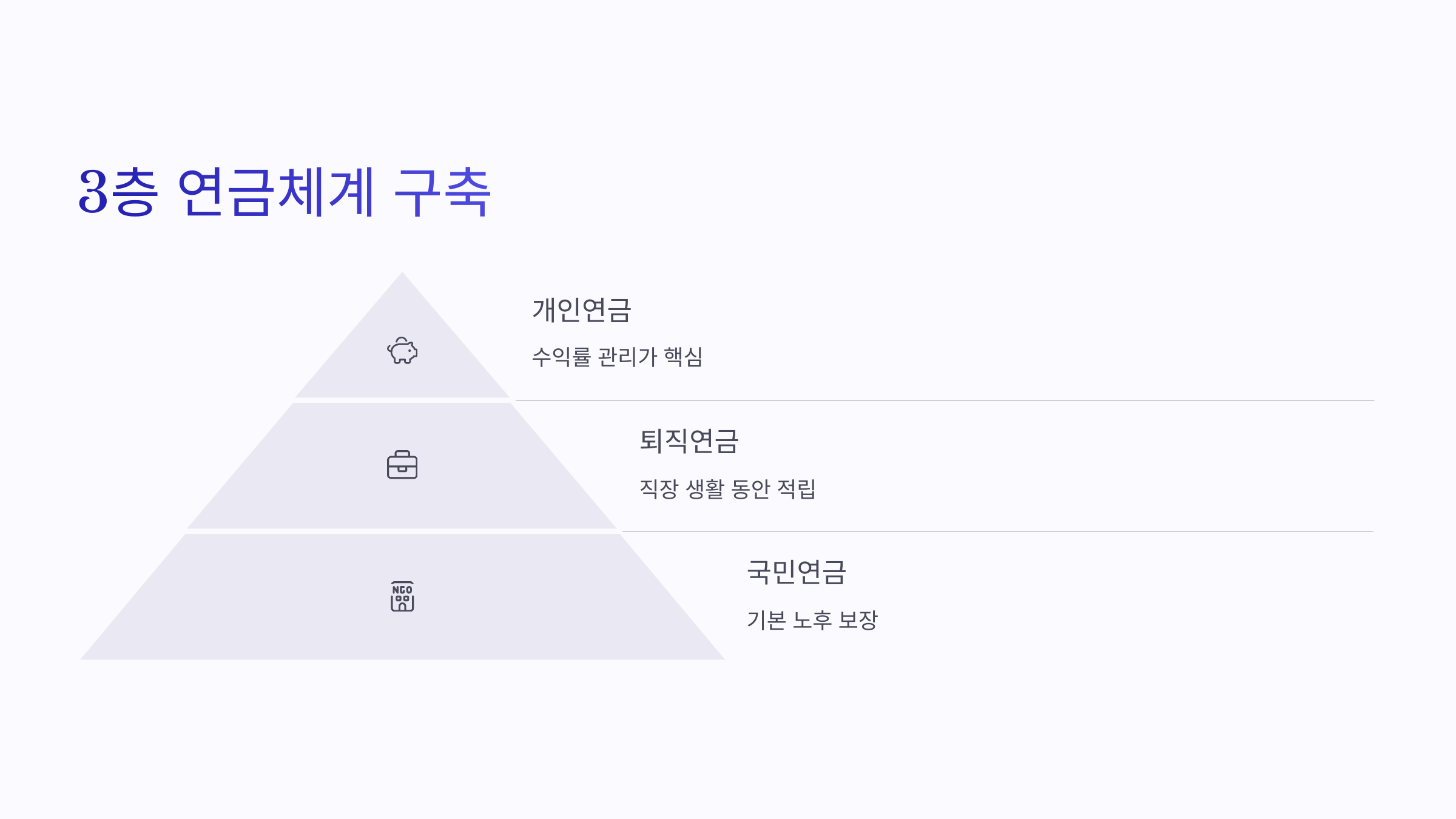

1. 국민연금 + 퇴직연금 + 개인연금 = 3층 연금체계 구축

가장 기본이 되는 노후 대비 전략입니다. 이 세 가지 연금으로 은퇴 후 현금 흐름을 구축할 수 있으며, 특히 퇴직연금과 개인연금은 수익률 관리가 핵심입니다.

2. 절세 혜택을 누릴 수 있는 상품 활용

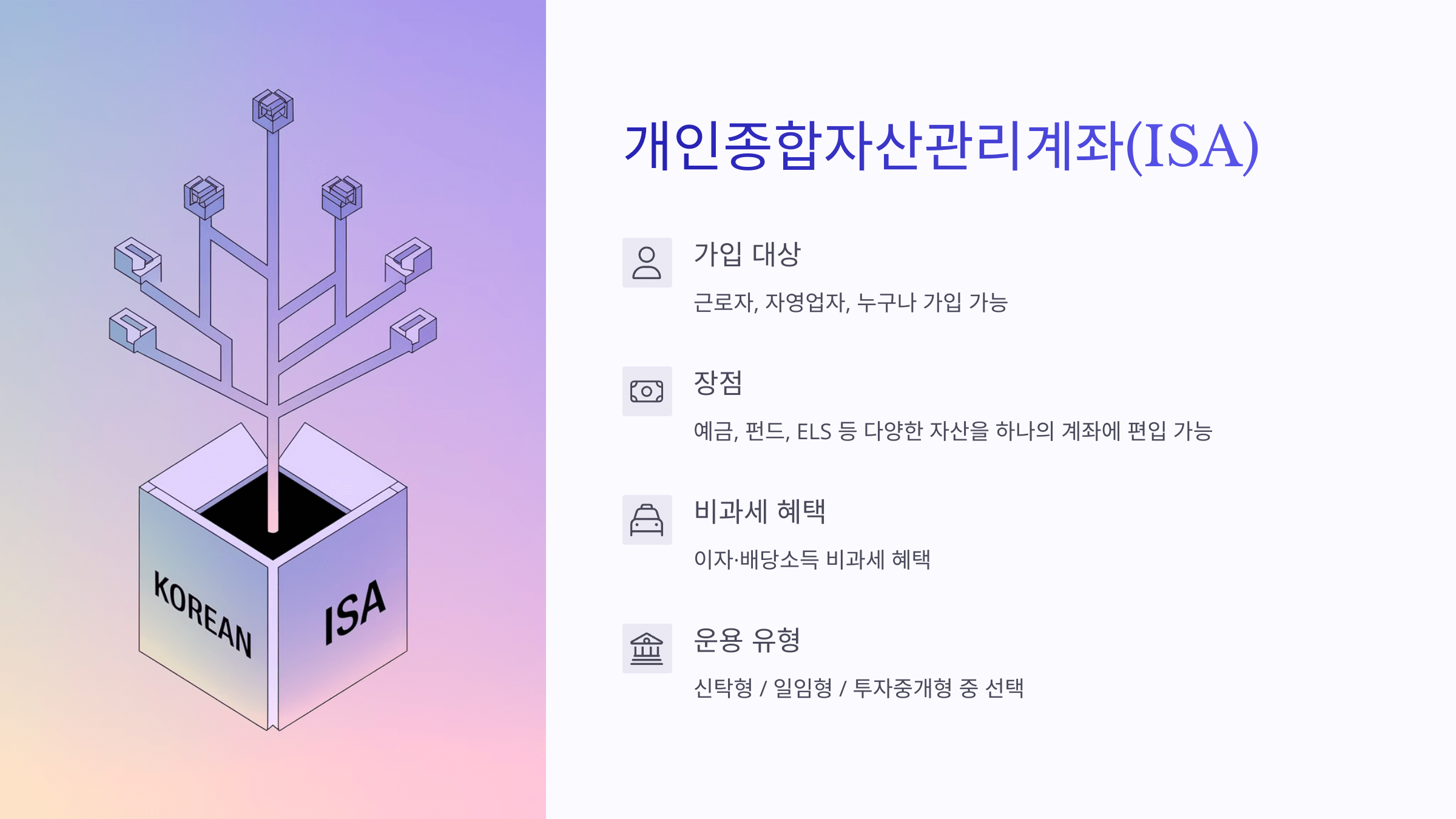

✅ 개인종합자산관리계좌(ISA)

- 가입 대상: 근로자, 자영업자, 누구나

- 장점: 예금, 펀드, ELS 등 다양한 자산을 계좌 하나에 편입 가능

- 비과세 혜택: 이자·배당소득 비과세

- 운용 유형: 신탁형 / 일임형 / 투자중개형 (한 가지만 선택)

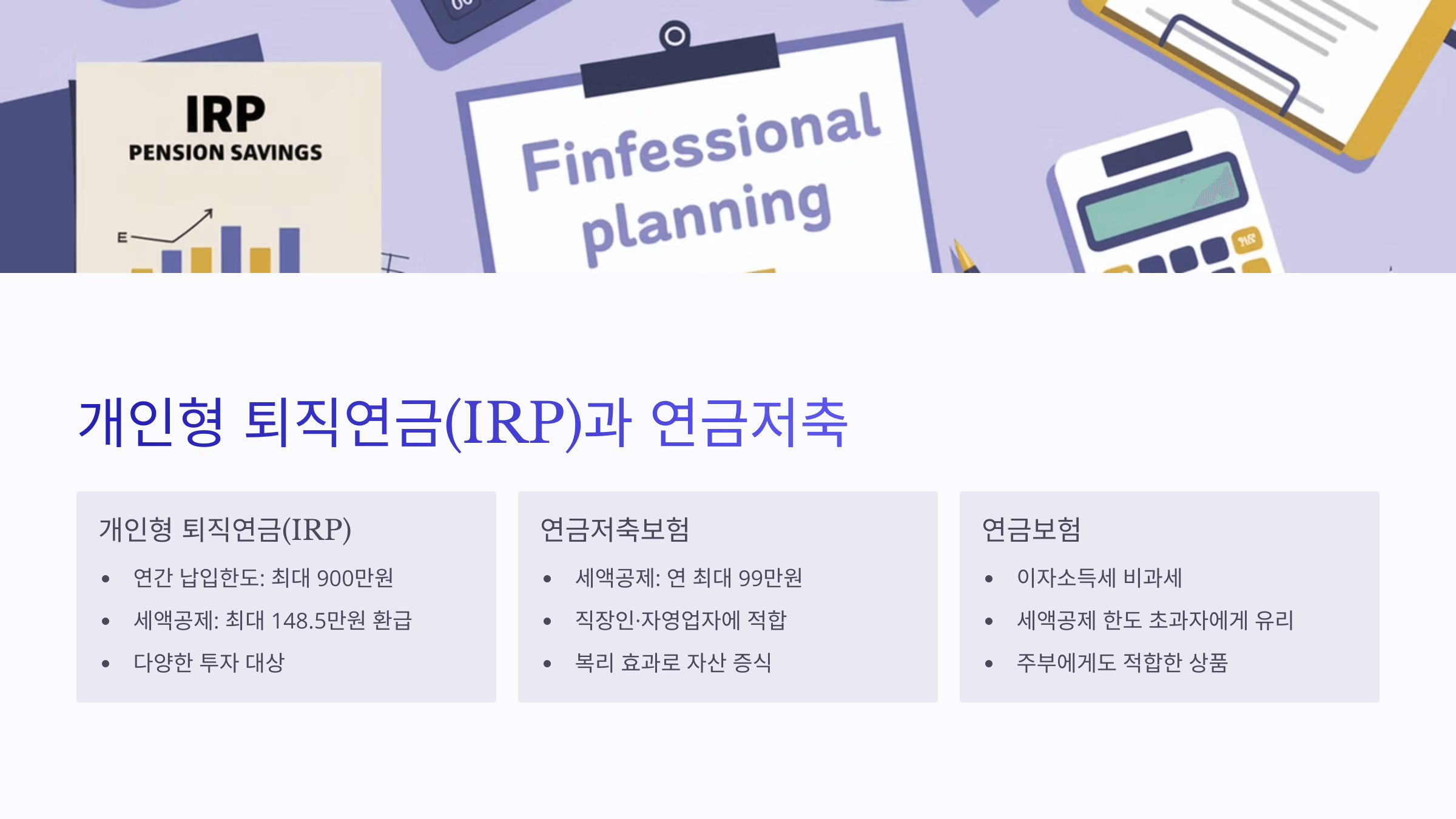

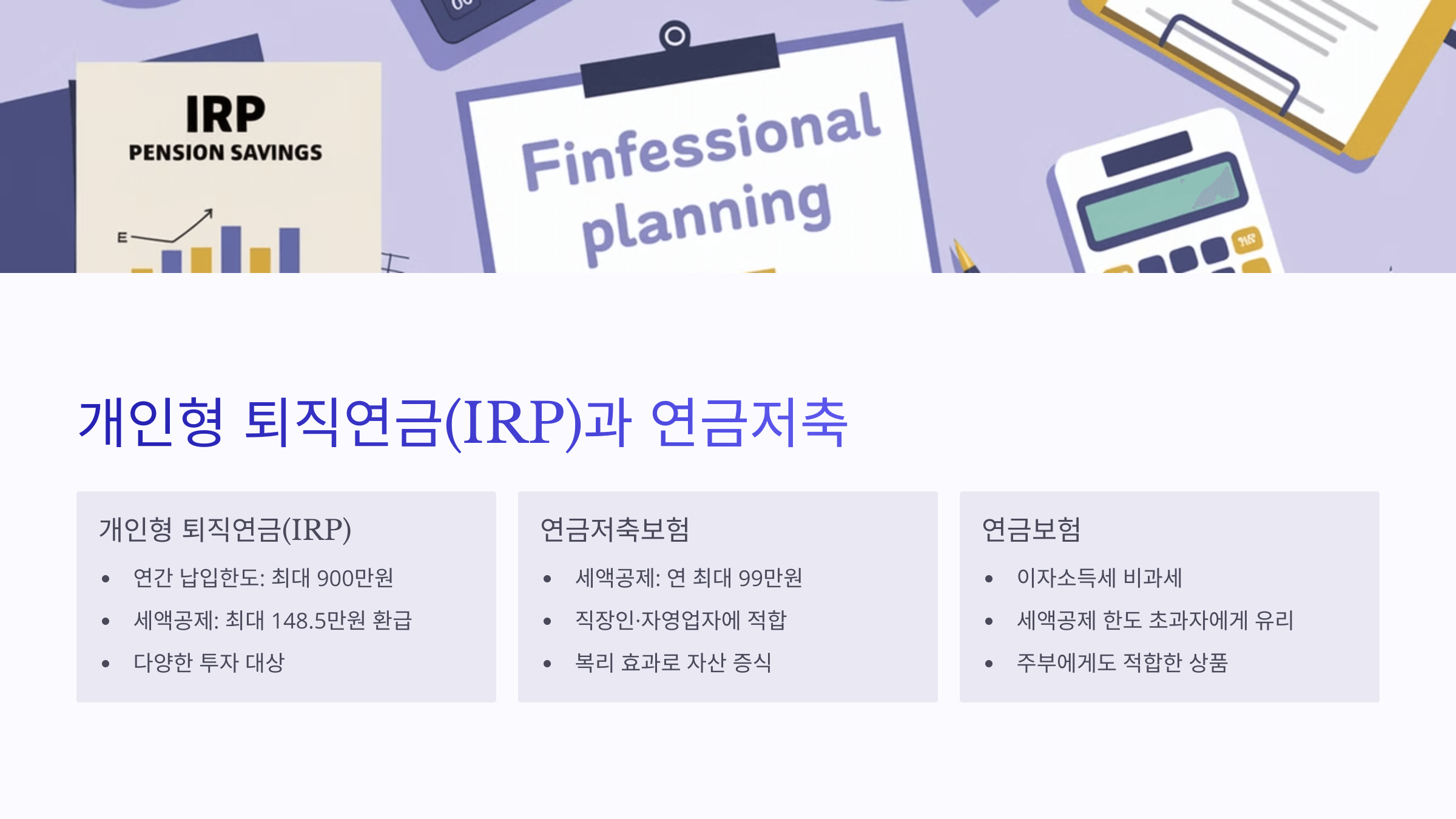

✅ 개인형 퇴직연금(IRP)

- 연간 납입한도: 최대 900만 원

- 세액공제 혜택:

- 총급여 5500만원 이하: 16.5% (최대 148.5만원 환급)

- 총급여 5500만원 초과: 13.2% (최대 118.8만원 환급)

- 투자 대상: 예·적금, ETF, 펀드 등 다양

- 복리 효과 + 비과세 재투자

✅ 연금저축보험·연금보험

- 연금저축보험: 세액공제(연 최대 99만원), 직장인·자영업자에 적합

- 연금보험: 이자소득세 비과세, 세액공제 한도 초과자나 주부에게 유리

예시:

삼성생명 연금저축보험 (1985년생 기준)

→ 매달 50만원 × 10년 납입 시

→ 65세부터 매달 약 34만원씩 수령 (총 1억 325만원, 환급률 172.1%)

✅ 결론: ‘돈이 일하게 만드는 구조’가 필요

- MZ세대는 연금수령연령 상승, 정년 단축 등 불확실한 미래에 대비해야 합니다.

- 절세 상품을 조기 활용하고 복리로 자산을 불리는 장기 전략이 핵심입니다.

- 지금 당장 ISA, IRP, 연금저축보험 등을 활용한 자산 포트폴리오를 짜보세요.

관련 키워드 (SEO Keywords)

- MZ세대 노후 준비

- ISA IRP 연금저축 차이

- 3층 연금 전략

- 2045년 기대수명

- 은퇴 후 생활비

- 절세 금융상품 추천

- 개인연금 포트폴리오

- 연금저축보험 환급률